Маркетплейсы и D2C – будущее электронной торговли

За последние два-три года маркетплейсы превратились в одну из самых обсуждаемых тем интернет-бизнеса.

Все мы слышим об успехах Amazon в США, Alibaba в Китае и Wildberries в России. И во всех трех примерах эти площадки стали воротами в интернет для тысяч бизнесов.

Одни начали с маркетплейсов, затем создав собственную площадку, другие за счет маркетплейсов увеличили охват, третьи все интернет-продажи ведут через интернет.

С одной стороны, наблюдая за динамикой маркетплейсов, а, с другой, видя шаблонность отечественных интернет-магазинов, я пришел к двум выводам:

- маркетплейсы через 3-4 года будут контролировать 90% российской электронной коммерции (мысль, не претендующая на оригинальность);

- единственный выход для простых смертных – полностью сосредоточиться на D2C (относительная оригинальность).

И сегодня мы поговорим о том, почему маркетплейсы захватят почти все и почему «почти» – не считается. Поможет нам в этом ответ на шесть вопросов.

1. Насколько велико в мире влияние маркетплейсов?

Начнем с базовых показателей. Маркетплейсы играют определяющую роль в мировой электронной торговле. Согласно Forrester, в 2016 г. маркетплейсы контролировали половину глобальной интернет-торговли. Их прогноз на 2022 г. – 66%.

При этом 75% оборота маркетплейсов обеспечивают четыре игрока из двух стран: Tmall, Amazon, JD.com и eBay.

Источник: Forrester

Накопленные ресурсы и доброта инвесторов позволяют уже гигантским компаниям масштабироваться быстрее. Amazon владеет сотнями брендов, инвестируя в совершенно разные сферы: от финансов до медиа. Alibaba контролирует 80% китайской электронной торговли, а Китай – это половина глобальной интернет-торговли.

Успешный маркетплейс создать сложно, уж очень много всего надо учесть: и логистику, и двухсторонний клиентский сервис, и недоверие производителей/ритейлеров и многое другое. Но достигнув определенных размеров, маркетплейс используют эффект маховика, и развивается опережающими темпами.

Слагаемые ресурсы+талант+качество продукта+эффект масштаба+опыт равны тотальному доминированию в электронной торговле. И нет предпосылок нивелирования или даже замедления этого доминирования.

В конечном счете от маркетплейсов выигрывают потребители, а значит никакое антимонопольное законодательство им не страшно.

2. Может ничего кроме китайских и американских маркетплейсов и нет?

Как оказалось, есть. Да, представители Китая и США доминируют, но и в других регионах подрастают свои игроки. Для примера возьмем Латинскую Америку.

Этот рынок долгое время рос медленнее других в силу недоверия потребителей к онлайн-ритейлу – тенденция, которая переломилась только в последние годы.

И маркетплейсы стали двигателем электронной коммерции в регионе: 75% ритейлеров продают свои товары через маркетплейсы. Почему? Причины две: рост оборота и увеличение охвата. Доходы крупнейшего маркетплейса региона – MercadoLibre – за год выросли на 85%.

Конечно, региональные подразделения Amazon и Alibaba сильны, но это не значит, что в отдельных странах нет доморощенных площадок. В Индии – Flipkart, в Германии – Otto, в Нигерии – Jumia.

Конечно, большой вопрос, не съедят ли Amazon и Alibaba местные маркетплейсы. Так, Amazon и Walmart решили экспортировать свою битву за потребителя в Индию, инвестировав в Snapdeal и Flipkart соответственно.

И здесь единственный способ ограничить влияние иностранного капитала – протекционизм со стороны государства. Как, собственно, и происходит в Индии.

3. А что в России?

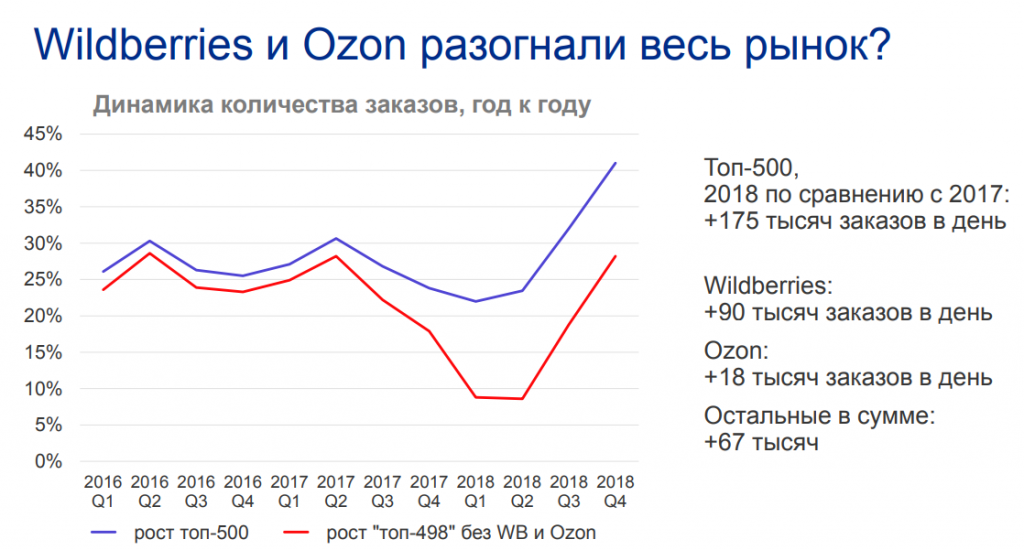

Российский рынок меняется очень быстро. Пиши я эту статью год назад, я бы сказал, что электронная торговля в России растет на 20% в год. Но нет. Я ее пишу сейчас и интернет-продажи растут на 40%.

Причина тому те самые маркетплейсы, а точнее – Wildberries и Ozon. Согласно Data Insight, за первое полугодие 2019 г. россияне сделали 191 млн заказов. Из них 61 млн обработал Wildberries, еще 11,5 млн – Ozon. Первый вырос в этом году в два раза, второй – на 85%.

Таким образом, только на два маркетплейса приходится 38% заказов в интернет-магазинах. Да, с 2017 г. два маркетплейса растут намного быстрее, чем рынок в целом, но это же не значит, что все остальные не растут? Ну, только на поверхности.

Во-первых, нельзя игнорировать тот факт, что в течение двух кварталов 2018 г. прочие интернет-магазины росли всего на 10%. Во-вторых, Data Insight приводит данные только по ТОП-500. А России магазинов, согласно самой компании, 300 тыс.

Источник: E-pepper.

В деньгах Wildberries и Ozon продают на 69,5 млрд руб. и 37,4 млрд руб. соответственно – 15% оборота. Что вроде бы немного…

3.1. Так может Россию маркетплейсы обойдут стороной?

Нет, потому что мы вспоминаем о двух игроках, которые могут задавить и Wildberries, и Ozon.

Начнем с Беру – проекта Яндекса и Сбербанк. Площадку запустили в конце прошлого года, а ее оборот уже перевалил за 2 млрд руб. в месяц. Несложная экстраполяция подсказывает, что за год это 24 млрд руб. Конечно, логика не совсем правильная, но для нашего упражнения подойдет.

Это уровень игрока из ТОП-7 в стране. За год. Если только Яндекс и Сбербанк окончательно не поссорятся (хотя, вроде, все вопросы решили), нет причин, которые помешают предприятию стать успешным.

Даже если Яндекс и Сбербанк начнут регулярно оступаться, российский рынок электронной торговли слишком молод, а игроки на нем слишком слабые, чтобы ошибки СП оказались роковыми.

Следующая история только запускается, но от этого интригует не меньше – СП Alibaba, Mail.ru Group (MRG), РФПИ и Мегафон. Конкретные планы проекта остаются загадкой, но задача СП – помочь достичь планки товарооборота между Россией и Китаем в $200 млрд.

AliExpress – уже крупнейший игрок на рынке электронной торговли в России с объемом продаж 212 млрд руб. Число покупателей на площадке достигает 20 млн. Российский Tmall приносит еще около 20 млрд руб. в год.

Плоды интеграции Alibaba и MRG уже видны. Так, в приложении ВКонтакте появился AliExpress с полным ассортиментом, но урезанным функционалом.

В пользу дальнейшего опережающего роста AliExpress Россия говорит и неравенство конкурентных условий для российских и зарубежных онлайн-магазинов, о чем уже сказано немало. Конечно, СП подчиняется российскому законодательству, но, думаю, найдутся лазейки.

Таким образом, даже если пока денежная доля маркетплейсов невелика, два новых СП обладают фундаментально иными ресурсами, чем любой другой игрок на рынке. Вероятность их провала стремится к нулю.

Это подтверждают прогнозы Morgan Stanley. По их оценке, к 2023 г. на долю Беру и Яндекс.Маркета придется 25% российской электронной коммерции, на AliExpress Россия 14%. Ozon и Wildberries добавят 16% и 7% соответственно. Таким образом, четыре компании будут контролировать половину интернет-торговли страны.

4. Чем маркетплейсы мешают обычным интернет-магазинам?

За счет чего живут маркетплейсы? За счет того, что к ним добровольно приходят производители, оптовики ритейлеры, и начинают продавать свой товар. И интерес к ним растет.

По графику Google Trends мы видим явный всплеск интереса к тематике в середине 2018 г.

Конкретно поисковый спрос за два года вырос почти в четыре раза.

Большая часть этого спроса – информационный трафик и трафик покупателей. Так, мы видим прирост интереса в октябре-ноябре прошлого года, когда запустился Беру.

И все же. Предприниматели тоже идут на маркетплейсы. Да и почему не идти? Охват обеспечен, рынок растет очень быстро, запустить продажи несложно.

Конечно, судя по комментариям на условном vc.ru, предприниматели понимают риски маркетплейсов, в первую очередь ценовые. Если ваш главный источник продаж – маркетплейс, то вас контролирует поставщик. Если вас контролирует поставщик, то он контролирует вашу цену и вообще факт вашего участия на рынке.

Вариант диверсификации рисков – идти к дистрибьютерам и работать с обычными интернет-магазинами. Причин, почему это тоже не выход три.

1. Маржа. Одна цепочка включает производителя, дистрибьютера и продавца, вторая – производителя и продавца. Обычные интернет-магазины работают по первой цепочке, маркетплейсы – по второй.

2. Аудитория. Редкий интернет-магазин имеет сопоставимую с хорошим маркетплейсом аудитории. В России ключевые маркетплейсы управляются компаниями-гигантами и имеют «встроенную» аудиторию.

3. Дифференциация. Мы уже не раз отмечали, что российские компании слабо дифференцированы и интернет-магазины – не исключение. Рост доли рынка крупнейших игроков говорит о том, что потребители редко экспериментируют, приобретая товары в одних и тех же магазинах. Поэтому от того, что бренд представлен не в 40, а в 80 интернет-магазинах в долгосрочной перспективе ничего не изменится. Главное – оказаться «на полках» 4-5 ключевых игроков.

По этим причинам в будущем выживут лишь отдельные интернет-магазины, вроде Петрович или М.Видео. Прочие интернет-ритейлеры исчезнут просто потому, что нужда в них отпадет.

5. Почему потребители выбирают маркетплейсы?

Что мы знаем о маркетплейсах?

Они предлагают низкую цену, за счет, во-первых, эффекта масштаба, а, во-вторых, выступают с позиции силы, диктуя производителям и поставщикам цену.

Их немного, а потому их все знают. Короче говоря, они известны. Известным компаниям доверяют больше.

Следующий момент – ассортимент. Если для покупателя важен не бренд, а товар (возьмем условные зимние шапки), то он пойдет на маркетплейс, просто потому, что там есть из чего выбрать.

Наконец, маркетплейсы вкладываются в логистику, развивая собственные службы доставки или вкладываясь в строительство распределительных центров.

А теперь посмотрим на главные факторы выбора интернет-магазина. Цена, надежность, ассортимент и скорость доставки – главные из них.

Запрос большинства потребителей прост: предложите мне подходящий товар по достойной цене, обеспечив удобный и быстрый сервис. И все.

Источник: Яндекс.

Удовлетворение перечисленных требований покупателей требует серьезных стартовых капиталовложений, масштаба, опыта. И я просто не вижу, как простым производителям и ритейлерам тягаться с маркетплейсами.

6. Есть ли выход?

Да – прямые продажи.

В опросе крупнейших отраслевых производителей агентство AERO выяснило, что 59% из них уже продают напрямую в интернет-рознице, еще 27% рассматривают такую возможность.

Производители выделили три причины, зачем им это:

- повышение объема продаж – 89%;

- повышение лояльности покупателей – 89%;

- сбор и анализ данных о покупателях – 78%.

Совместив эти три причины, получаем следующее. Производители понимают, насколько важно знать своих потребителей и предлагать им релевантные продукты, сервис. При этом они хотят больше зарабатывать, сокращая лишние издержки.

Понятно, что отказаться от маркетплейсов на старте тяжело. И 63% опрошенных AERO продают и напрямую, и через маркетплейсы. Как бы ни был силен бренд, быстро получить нужный охват тяжело. Но 24% производителей уже концентрируются на продаже на собственной площадке.

Источник: AERO и E-pepper.

В России D2C-рынок только зарождается, и пока это удел крупнейших компаний: от Panasonic до Северсталь. Все же организовать собственную логистику, выстроить отдел по работе с клиентами, отдел по развитию электронной коммерции – это деньги.

Но на мой взгляд это единственный путь для производителей.

Ответьте для себя на три вопроса:

- является ли продукт комплементарным к основной корзине;

- ищет ли потребитель информацию о продукте перед покупкой;

- дифференцирован ли товар.

Если ответы «нет», «да», «да» – вам нужна собственная площадка. Ее развитие – ваш основной фокус.

Если ответ на первый вопрос на все вопросы «да» – инвестируйте в медиа и PR, превратив продукт в «очевидный выбор».

Если ответ на последний вопрос «нет», то вам либо необходимо вложить уйму денег в PR, чтобы просто смести конкурентов, либо инвестировать в различного рода инновации – технологические или бизнесовые. В противном случае – уходите с рынка.